債券価格のしくみ

債券価格とは、二次市場において取引される債券の取引価格のことを指します。通常債券は1単位あたり、額面100円で発行され満期時には額面と同じ100円で償還されます。しかし、満期前に取引される二次市場・流通市場においては、その会社の健全性や周囲の金利水準などにより取引される価格は額面と違います。その価格のを債券価格と呼びます。ここでは、なぜ債券価格が変動するのかというしくみと、債券価格と他の投資との関連性などをまとめていきます。

債券価格の決まり方

債券の取引価格である「債券価格」は一般的に「金利」と「健全性(信用リスク)」という二つの観点から価格が変動します。それでは、具体的に金利や信用リスクが債券価格に対してどうして、どのように影響を与えるのかを分析していきます。

ポイントは「金利の相対性」と「本当に返済されるのか」という考えです。

債券価格と金利

例えば、今あなたが選ぶことができる金融商品が二つあるとしてどちらを選択しますか?表記されていないことは全て同一とします。

A銀行の定期預金(1年):金利3%

B銀行の定期預金(1年):金利5%

100人に聞いても合理的に判断するのであれば、全員が金利が5%の定期預金の方が魅力的だと答えると思います。この状態はB銀行に預金が殺到し、A銀行の預金は引き出されるでしょう。

これれと同じことが債券の取引市場でもおこります。

市場金利といわれる金利水準は日々変動しています。

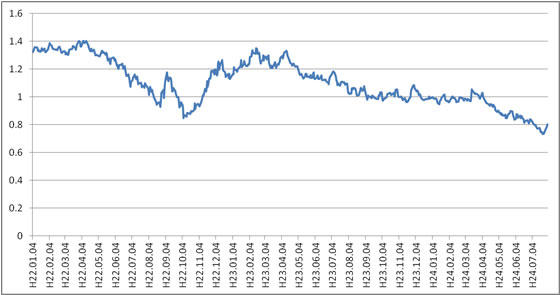

たとえば、下記のグラフを見てください。これは日本の10年国債の金利を時系列にならべたものです。縦軸が国債の金利を示しており、横軸が時間です。

機にrが0.7%後半~1.4%程度の水準で動いているのが分かるかと思います。このように市場の金利というものは景気や金融政策などによって動くものなのです。

債券は発行時点で金利が決まっているのが一般的です。しかし、現在の金利は変動しているのです。そのため、発行済みの債券と現在の金利との「相対的な金利差」によって債券価格が動きます。

たとえば、平成24年8月1日をベースに考えてみます。2年前の平成22年8月1日時点の10年国債の金利は1.062%でした。この国債をAとします。

さて、2年後の平成24年8月1日になりました。この10年国債は2年経過しているので、残りの期間は8年の国債ということになりますね。

ここで、平成24年8月1日時点の8年満期の国債金利を見てみます。8年債金利は0.530%となっています。この国債をBとします。

国債Aと国債Bは平成24年8月1日時点では満期が残り8年で発行体が日本国政府という同じ性質の国債ということになります。

一方で、金利は国債Aは1.062%対する国債Bは0.530%と約2倍もの差があるわけです。

国債Bは8月1日時点で額面100円で発行されます。では、国債Aの価格は一体いくらいになるのでしょうか?

感覚的にわかるかと思いますが、国債Aの価格は100円よりも高くなります。なぜなら100円で販売されている国債Bよりも利回りの面で大きなメリットがあるからです。

この場合の国債Aの価格の計算は下記の計算式によって求められます。

債券価格={(100+表面利率×残存期間)×100}/(100+現利回り×残存期間)

上記に今回の例題における国債Bの利息(現在の利回り)と国債Ano利息(表面利率)を元に計算すると下記のように求められます。

債券価格={(101.062×8)×100}÷{100.53×8}=10849.6÷104.24=104.0828...円

よって、国債Aの価格は104.0828...円と求められるわけです。

このように、債券の価格は「現在の金利」と「過去に発行された時の金利」によって変動します。ですから、発行された時の金利が現在よりも高ければ債券価格は100円を超え、逆に発行された時の金利が現在よりも低ければ100円を下回ります。

債券投資をする場合は、この金利変動により元本が動くことを理解しておく必要があります。

ただし、いずれの場合であっても「満期時には額面100円で償還される」されます。そのため、保有期間中に債券価格が100円を割れたとしても、満期まで持っていれば、必ず額面100円で戻ってくることになります。

逆に、額面よりも高い金額で市場で債券を購入した場合は満期時には「額面-購入金額」分損をすることになることを忘れてはいけません。

まとめると、債券価格と金利の関係は以下のようになっています。

・市場金利上昇→債券価格の下落

・市場金利下落→債券価格の上昇

一般的に、市場金利が上昇するのは景気がよくなることを意味します。そのため、「株価が上昇すると債券価格が下落する」というわけです。

債券発行体の信用リスクと債券価格

債券の価格にもう一つ大きな影響を与えるものがあります。それは債券を発行している発行体の信用リスクの上下です。「債券とは」のページでも説明したように、債券は満期になると額面の全額が償還されますが、発行体がそのとき返済できない場合(破綻した場合など)は、投資した元本が戻ってこなくなるリスクがあります。

このリスクを示しているのが「信用リスク(倒産リスク)」です。信用リスクとはこうした発行体の財務状況の悪化などにより債券投資における元本の安全性やクーポン(利息)の確実な支払いなどが行われるかをリスクとしてとらえ、デフォルト(債務不履行)をおこすリスクのある会社の債券価格はその分下落します。

債券の発行体の信用リスクを知るにはムーディーズやスタンダード&プアーズなどの格付会社がよく参考資料とされることが多いと思います。債券が最初に発行される際のクーポン(利息)分についてはその時点におけるその企業(発行体)の信用リスクに応じて金利が高くなります。

上記は債券が発行される際ですが、これと同じ現象は債券が発行された後も続きます。例えば、債券を発行しているある会社の業績が急激に悪化してデフォルト(債務不履行)のリスクが高まった場合はその債券を売りたいという投資家が増えて債券価格は下落します。

価格が下落するということは「債券金利が上昇すること」になります。債券は発行時点の金利は一定なので、たとえば、100円の額面につき5円の利息を支払う債券、(金利5%)の価格が90円にまで下落した場合、金利は5円÷90円=5.55%となります。

ニュースで欧州危機が不安視された時に、ギリシャ国債の金利が上昇、スペイン国債の金利が上昇という話は、この信用リスクが増大したことにより債券が売られ、金利が上昇したわけです。

逆に債務不履行の恐れがあった会社が立ち直った場合などは高い金利が好感され債券価格は上昇します。

まとめると

・信用リスクの増大→債券価格の下落

・信用リスクの減少→債券価格の上昇

つまり、あの会社(国)はやばそうだ!と信用リスクが高まるとその債券を持つ投資家の多くが売りにでるので債券の価格が下落するというものです。この流れについては株式投資の場合とほとんど同じですね。

債券価格についてのまとめ

債券価格は大きく「市場金利の動向」と「信用リスク」の二つの要素によって変動することが分かっていただけたかと思います。

市場金利というものは基本的に「経済(景気)」「金融政策」によって変動します。経済活動が活発になる(好景気になる)ほど、一般的に市場金利は高くなり、逆に不景気になると低くなります。

また、金融当局(日本の場合は日銀)は景気の過熱や急減速を抑えるために「金融政策」という形で金利をコントロールします。

これによって、市場金利も変動します。日本では、金融当局によるいわゆる「ゼロ金利政策」が継続されており、これにより金利水準はかなり低いところで落ち着いているのが現状です。

一方、信用リスクの増減については国や企業の財務内容などが大きく影響します。

財政危機がささやかれている欧州国家の金利上昇をニュースで耳にすることもあるかと思いますが、こうした点が影響します。また、 個別企業についても業績の悪化などによって安定性が失われると信用リスクが高まります。

なお、この信用リスクについては次の「債券と信用格付け」でもっと詳しく見ていきます。

戻る(債券の発行市場・流通市場) | 進む(債券と信用格付け)

債券投資家におすすめのネット証券

債券投資ガイドがオススメする債券投資にベストな証券会社は「SBI証券」と「マネックス証券」の2社です。

この二つの証券会社は金利が高めで個人投資家からも人気の高い「SBI債」と「マネックス債」を独占的に扱っています。

また、低リスクな債券投資として人気の「個人向け国債」の扱いもあります。特にSBI証券の場合、個人向け国債のキャッシュバックキャンペーンも定期開催しているので国債投資をしたいと考えている方にも特にお勧めです。

| SBI証券 SBIグループの個人向け社債「SBI債」の独占取り扱い。不定期販売ながら高金利で人気。 |

マネックス証券 ネット証券の中では、社債などの取り扱いに注力。円建て債券も豊富に扱う。「マネックス債」も不定期販売 |

個人向け国債 個人投資家専用国債。毎月発行。低リスク運用が可能。 「個人向け国債キャンペーン」を活用しよう! |